Тайминг в долгосрочных инвестициях: как оценить хайп

- Информация о материале

- Категория: ИТ статьи

- Опубликовано: 19.03.2019, 01:06

- Автор: HelpDesk

- Просмотров: 1119

Команда ICOScoring продолжительное время наблюдает за трендами рынка блокчейн технологий. В предыдущих исследованиях мы уже рассмотрели основные аспекты принятия инвестиционных решений, однако некоторые важные факторы остались без внимания. К таким факторам можно отнести Тайминг - оценка правильности текущего момента времени для инвестиций. Практика показывает, что оценка основных категорий, таких как команда, бизнес модель, финансы и т.д. может дать зеленый свет для инвестиций, в то время как дополнительная оценка тайминга может кардинально перевернуть представления о реальных будущих денежных потоках от актива.

Стоит разделять значимость тайминга и применяемые подходы по отношению к двум категориям вложений средств:

1) краткосрочные инвестиции в спекулятивных целях

2) долгосрочные инвестиции в перспективные технологии

Спекулятивные инвестиции обсуждаются чаще всего, особенно в криптовалютном информационном пространстве - инвестору доступна масса рекомендаций, сигналов и инвестиционных идей. Однако долгосрочные мотив инвестиций в блокчейн-технологии обсуждаются намного реже - рынок продолжает оставаться рискованным для реализации долгосрочных стратегий.

Подход к долгосрочной оценке проектов на базе технологии блокчейн не отличается от оценки проектов на базе других технологий. Поэтому прежде всего необходимо оценить, готов ли рынок к адаптации выбранной технологии, и соответствует ли ожидаемый период окупаемости вашему горизонту инвестирования.

Вопрос правильной оценки является довольно сложным и подтверждением этому является то, что за долгую историю инвестиций в технологии рынок демонстрирует множество примеров плохого тайминга. Такие ситуации можно разделить на два сценария:

Инвестиции в технологии, на адаптацию которых потребовалось больше времени, чем изначально ожидалось - VR/AR, Intelligent Agents, Truth Verification

Инвестиции в технологии, которые оказались в итоге ненужными рынку либо быстро были заменены аналогами - Emergent Computing, WiMAX, Mesh Networks

Можно вспомнить пример Apple Newton - устройства, производимого Apple с 1993 по 1998 годы. Технологии, используемые в продукте хоть и были прорывными, однако находились все еще на слишком ранней стадии для того чтобы создать удобный для пользователей девайс.

Риск ненужности технологии интуитивно понятен и аналогичен риску дефолта компаний. Однако в чем состоит пагубность риска более поздней адаптации технологии?

Этот вопрос достаточно очевиден с точки зрения финансовой практики. Более поздний срок окупаемости инвестиций обесценивает отложенные денежные потоки, поскольку инвестор потенциально лишается средств для альтернативных инвестиций. Фактическая доходность проекта оказывается ниже изначально предполагаемой, таким образом, для инвестора проект будет иметь меньшую эффективность.

Инструменты для анализа

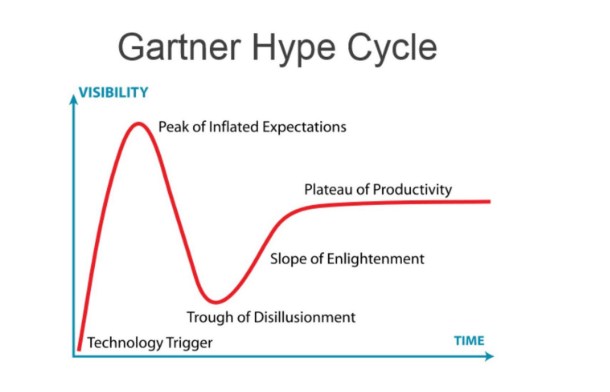

Среди традиционных моделей оценки хайпа и стадии развития технологий стоит выделить исследование Hype Cycle, ежегодно публикуемое исследовательской компанией Gartner и охватывающее более 1000 развивающихся технологий.

Согласно модели, все технологии проходят через 5 фаз:

1. Technology Trigger - Технология демонстрирует первые концепты, начинается активизация освещения в СМИ. Коммерческие аспекты применение технологии не аппробированы .

2. Peak of Inflated Expectations - Пик хайпа, большое число успешных и безуспешных проектов. Широкое обсуждение в СМИ.

3. Trough of Disillusionment - Громкие разочарования в технологических проектах. Столкновение с проблемами и ограничениями технологии. Исследования продолжаются, однако со слабым интересом со стороны инвесторов и СМИ.

4. Slope of Enlightenment - Успешная реализация технология для практических целей. Бизнес начинает серьезно рассматривать применение технологии в своих процессах.

5. Plateau of Productivity - Технология широко используется и становится мейнстримом. Рынок понимает технологию, а скептицизм исчезает.

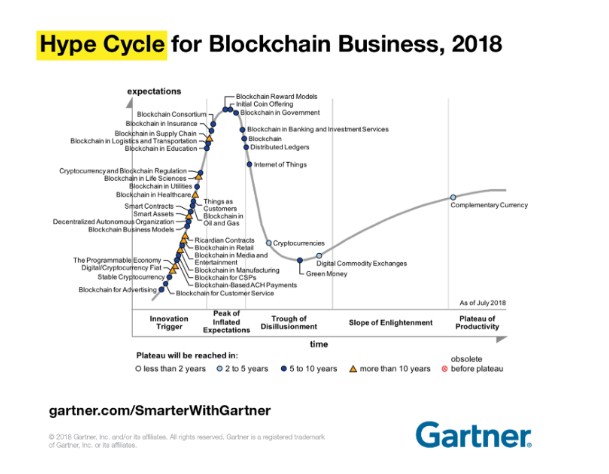

Среди всех технологий Gartner описывает развитие технологии блокчейн в том числе:

Команда ICOScoring в целом согласна с концепцией модели и положением разных применений блокчейна на кривой Hype Cycle. Модель рассматривает все основные сценарии применения блокчейна и наглядно показывает их зрелость с точки зрения готовности выхода на рынок.

Например, с 2017 года мы подробно анализировали более 30 проектов в сфере Страхования. Сама идея применения блокчейна в страховании интересна и имеет здравый смысл. Однако сама индустрия не показывает готовность для такого шага. Мы ожидаем что массовый рынок сформируется не ранее чем через 5-10 лет. Это также относится к применению блокчейна в индустрии Health Care (Life Science, по классификации Gartner).

Таким образом, для инвестора недостаточно оценить технологический потенциал блокчейна в той или иной сфере. Очень важным, а иногда и критичным, является оценка правильности времени входа и горизонта инвестиций.

Несмотря на свою абстрактность, модель Gartner Hype Cycle позволяет рассматривать текущее падение блокчейн рынка через призму естественного процесса созревания технологии: за необъяснимым хайпом последовало логичное массовое разочарование, только после которого стоит ожидать широкое практическое применение технологии.

Нарастание хайпа и повышение интереса инвесторов к технологии можно обнаружить и другими способами. Например, если объем инвестиций в некоторые технологические отрасли начинает резко возрастать, то это с большой вероятностью является индикатором зарождающегося хайпа.

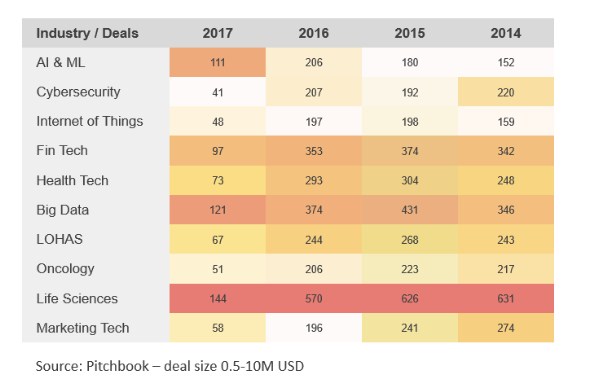

Для подобного анализа наглядно использовать статистику по количеству инвестиций в различные направления, предоставленную базой данных Pitchbook.

В годовом разрезе, Healthcare-индустрии испытывают значительный приток капитала со стороны инвесторов, несмотря на свою сложность, капиталоемкость и необходимость наличия высокой квалификации для принятия взвешенных инвестиционных решений. Что может говорить как о инвестиционной привлекательности нише, так и о некой перегретости сегмента.

Для блокчейн технологий можно применить аналогичную методику, однако сперва стоит избавиться от “серого шума” в статистике, предоставляемой ICO-агрегаторами. На то есть две основные причины: 1) большинство проектов являются мошенническими и указывают искаженные данные о собранных средствах, 2) статистика по ICO скорее позволяет оценить доступные аллокации для инвестиций, нежели фактическое желание инвесторов вкладывать свои средства, а вопрос оценки реально собранных средств до сих пор осложняется низкой степенью прозрачности ICO проектов.

На сегодняшний день заметно ослабление освещения блокчейн-индустрии в СМИ из-за негативных новостей и падения курса основных криптовалют. Однако команды по всему миру продолжают работать над развитием технологии и поиском более эффективных способов ее практического применения. Это дает надежду, что рост блокчейн индустрии еще только ожидается, и его драйвером будет не хайп вокруг технологии, а реальные рыночные применения. При этом текущее падение рынка является естественным и закономерным шагом для развития технологии.